Contrair Beleggen: kansen in uitgebluste aandelen en ETF’s

17 december 2024

7 min read

INHOUD

Contrair beleggen: profiteren van aandelen die uit de gratie zijn

In deze blog richten we ons op aandelen die de afgelopen jaren meer dan 50% in waarde zijn gedaald. In plaats van toppresteerders in stijgende trends te belichten, bekijken we kansen voor contrarian beleggers die durven in te stappen wanneer anderen uitstappen. Contrarian investing kan precies daar waarde creëren.

Wilt u laag instappen en voor de lange termijn vasthouden? Dan is deze strategie iets voor u.

Contrair beleggen draait om het identificeren van ondergewaardeerde of tijdelijk zwakkere aandelen. Een aanpak is om te spreiden over een mandje van 10 of meer bedrijven en deze meerdere jaren vast te houden.

Kansen vinden in gedaalde aandelen

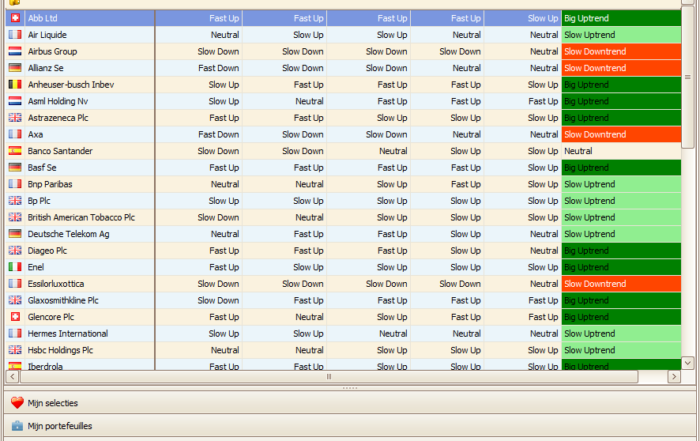

We analyseerden 126 ETF’s uit diverse sectoren, regio’s en grondstoffen. Met de Relative Folder Strength (RFS)-studie selecteerden we de 10 slechtst presterende ETF’s van de afgelopen vier jaar.

Niet verrassend waren veel van deze ETF’s actief in alternatieve energie:

- Global X Hydrogen ETF

- CleanTech ETF

- Solar ETF

- Wind Energy ETF

Daarvan gebruiken we de Global X CleanTech ETF (CTEC) als referentie. Daarnaast bekijken we de ARK Genomic Revolution ETF (ARKG) en de Global X AgTech & Food Innovation ETF (KROP).

Deze ETF’s tonen een rounded bottom-formatie, een klassiek herstelpatroon. De horizontale bodemfase kan jaren duren, maar voor geduldige beleggers kan de uiteindelijke opwaartse beweging aantrekkelijk zijn.

ETF’s slim gebruiken

ETF’s zijn niet alleen interessant als index; hun holdings verklappen zorgvuldig geselecteerde bedrijven. Door de componenten van CTEC, ARKG en KROP te analyseren, ontdekt u potentiële winnaars met betere risicospreiding. Dit past perfect binnen contrarian investing, omdat u zo gericht zoekt naar herstelkandidaten.

Voor de analyse gebruiken we een studie die toont:

- De aandelenkoers met een 55-daags exponentieel voortschrijdend gemiddelde (EMA) erboven

- De prestatie ten opzichte van de S&P 500 in een apart venster, in oranje, met een groen/rood 55 EMA

Waarom contrarian investing werkt op de lange termijn

Door systematisch te screenen in de zwakste segmenten en vervolgens kwalitatieve holdings te evalueren, vindt u kansen waar de massa niet meer kijkt. Meer achtergrond bij deze aanpak vindt u bijvoorbeeld in Investopedia.

Top holdings om in de gaten te houden

1. Twist Bioscience Corporation (TWST)

- Afgerond bodempatroon en consolidatie op hoger koersniveau

- Dicht bij doorbraakpunt in groene zone

- Boven $61 met volume: mogelijk sterke stijging

2. Bloom Energy Corporation (BE)

- Gestegen van $10 naar $28 met groene EMA

- Breakaway gap met hoog volume, vergelijkbaar met juli 2020

- Steunpunten $21 en $18; boven $18 blijft bullish scenario

3. Deere & Co (DE)

- Vier jaar zijwaarts tussen $320 en $440

- Dagelijkse indicatoren verbeteren

- Wacht op hogere top in EMA voor meer zekerheid

Conclusie

Contrarian investing vraagt geduld en een duidelijke strategie. Door ETF-screening te combineren met patronen zoals afgeronde bodems, ontdekt u aandelen met herstelpotentieel op de lange termijn.

Ontdek Verborgen Kansen

Ontdek het potentieel van ondergewaardeerde ETF’s en aandelen. Start vandaag nog met het bouwen van uw contrarian beleggingsstrategie!

Start uw gratis proef met TransStock!

4,5 / 5

Contrair beleggen - Korte FAQ

Wat betekent contrair beleggen precies?

Contrair beleggen betekent dat u bewust tegen de heersende markttrend in belegt. In plaats van populaire aandelen te kopen die al sterk zijn gestegen, zoekt u juist naar sectoren of bedrijven die recent zijn afgewaardeerd of uit de gratie zijn geraakt. Door in deze “uitgebluste” segmenten te investeren, profiteert u van het herstelpotentieel zodra de markt opnieuw belangstelling toont.

Waarom kan contrair beleggen op lange termijn succesvol zijn?

Markten reageren vaak overdreven op nieuws en sentiment. Hierdoor worden bedrijven of sectoren soms te hard afgestraft, terwijl hun fundamentele vooruitzichten intact blijven. Contrair beleggen speelt in op deze overreacties: als waarderingen herstellen richting hun reële waarde, levert dat vaak bovengemiddelde rendementen op. Geduld en spreiding zijn hierbij essentieel.

Hoe kan ik contrair beleggen toepassen met ETF’s?

Een praktische manier is het screenen van ETF’s die de afgelopen jaren sterk zijn gedaald, bijvoorbeeld in sectoren zoals cleantech of hernieuwbare energie. Vervolgens analyseert u de onderliggende bedrijven op herstelpotentieel en selecteert u enkel de meest kansrijke. Zo bouwt u een gespreide portefeuille op die gericht is op waardestijging zodra marktsentiment keert.

Disclaimer: De informatie op deze blog is uitsluitend bedoeld voor educatieve en informatieve doeleinden. Het vormt geen beleggingsadvies. Beleggen brengt risico’s met zich mee. Doe steeds uw eigen onderzoek voordat u financiële beslissingen neemt.

Aanvullend materiaal

Sterke aandelen selecteren met TransTrader screening

Ontdek hoe u met TransTrader screening dynamische ranglijsten maakt om systematisch sterke aandelen te selecteren via relatieve sterkte en slimme filters.

Om en Rond de Beurs februari 2026

Marktanalyse van Europese en Amerikaanse indices met steun, weerstand en Disparity Index

Relatieve sterkte aandelen: waar verschuift kapitaal?

Zes ratio-grafieken laten zien dat de VS niet “valt”, maar dat kapitaal selectiever wordt: minder megacaps, meer spreiding én hernieuwde interesse buiten de VS.

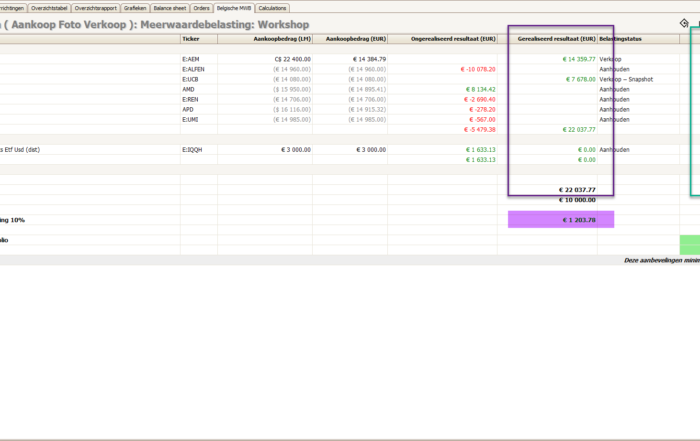

Meerwaardebelasting laten dalen met slimme portefeuille-aanbevelingen

TransFolio introduceert een nieuw tabblad dat u helpt uw belastingdruk te begrijpen en de meerwaardebelasting laten dalen via gerichte portefeuille-aanbevelingen.

Nog niet vertrouwd met de basis? Ontdek eerst

hoe leren beleggen werkt.